This content is also available in:

This article is also available in English.

金融テクノロジー企業(fintechs)の急速な成長は、企業の財務責任者にとっては恩恵である一方、課題でもありました。即ち、財務管理プロセスの合理化で財務責任者の役割をより効率的かつ戦略的にする事は恩恵ですが、一方、利用可能な財務管理ソリューションが膨大な数に上る事は課題です。

何千もの財務管理専門のソリューションがある中、日々の業務に追われる多忙な財務責任者はどのようにして、自社のニーズに適したソリューションを選択すればよいのでしょうか。どのシステムベンダーが信頼できるのか?どのソリューションが自社の体制に適しており、かつ現状又は、将来利用する予定の財務システムとの親和性はあるのか?そして、どのシステムが5年から10年先ではなく、3カ月から6か月以内に役に立つのだろうか?

これらの質問にお答えするために、BNPパリバキャッシュマネジメント部門は、どのフィンテックのイノベーションが財務責任者の役に立つのかを見極めることを目的に、「フィンテックラボ」を2年前に設立し、特に所要運転資金管理、買掛金/売掛金管理の観点から、欧州におけるフィンテック関連のソリューションの全体像を俯瞰する活動を行ってきました。

それと同時に、BNPパリバは、いくつかのフィンテックベンダーと機動的に連携して協働開発したソリューションを、BNPパリバの他社と連携するエコシステムを通じて、お客様に提供する活動を進めています。

現在、BNPパリバはフィンテックラボで培った欧州での専門知識をアジア太平洋地域へも展開しています。

すなわち、どの(フィンテックに関する)技術が最も可能性があるのか、どのフィンテックベンダーが他の銀行や他のエコシステム業者と連携しているのか、どのソリューションが最大の価値を付与し得るか、といった欧州での経験から得られたBNPパリバの知見を共有することは、お客様にとって意義のあることだと考えています。

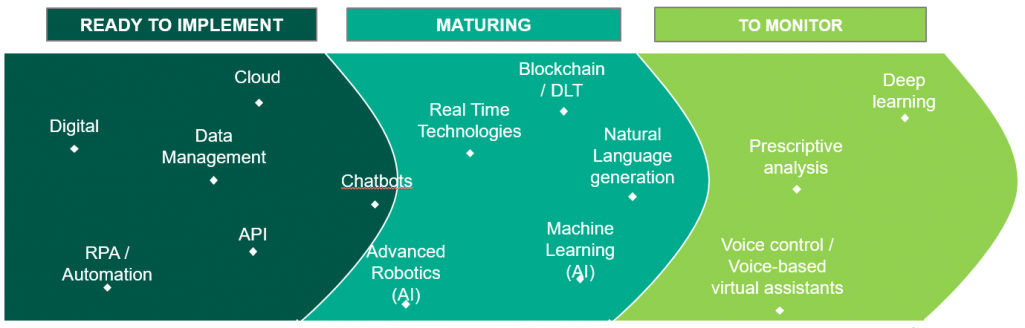

最新の金融技術を選定する基準の中で実用性を重視するということは、一方で将来性はあるものの、未だ具体的な製品として提供されていない最新のテクノロジーを排除してしまうことも意味します。数あるソリューションの中で、「発展途上(Maturing)」もしくは、「注視する価値あり(To Monitor)」に分類できるのは、「ブロックチェーン」/「分散型台帳技術 (DLT:Distributed Ledger Technology)」です。DLTは、既に物流やトレードファイナンスでその価値を顕在化していますが、資金管理(Cash Management)の分野では未だその価値が示されていない状況です- DLTのみならず、「機会学習」、「自然言語生成」においても同様です。

他方、「実用段階(Ready To Implement)」にあるテクノロジーとしては、アプリケーション・プログラミング・インタフェース (API)、クラウドサービス、データマネジメント、人工知能(AI : Artifical Intelligence)、ロボティック・プロセス・オートメーション (RPA : Robotic Processing Automation)があります。これら多くのテクノロジーは、相互に連携し合い、そのいずれかのシステム上で構築される事でシナジーを発揮しながら、将来、より大きな効率性を発揮することになるでしょう。

ここで、企業財務責任者の方々からよくいただくご質問に対する回答をご紹介する事で、技術革新が如何に具体的な業務プロセスを改善し、問題を解決するかをご理解頂けるかと思います。

この様な課題に対する一つのソリューションとして、Cashforceがあります。このサービスは、様々なパートナー銀行やERPソリューション等、あらゆる異なるデータソースのキャッシュフロー情報を集約し、可視化する事により所要運転資金の管理を改善する最先端の資金繰予測ツールです。

クラウドベースの自動消込サービスであるDuco Cubeは、この課題を解決する為のツールです。Duco Cubeは、キャピタルマーケットのオペレーションで試されたアルゴリズムを活用することにより、いかなるフォーマットのデータであっても、直感的なフロントエンドで債権/債務の消込みが可能な設計となっています。

Confirmation.comのような、セキュリティーが確保された安全なデジタル通信チャネルを通じて監査証明に関わる書類を安全に入手することができます。

企業の監査人は、このデジタルプラットホームを利用する事により、迅速かつ、安全に監査関連書類の発行依頼及び、監査関連書類の回答を受領する事が可能であり、これにより、監査に関わる情報授受の確認を簡便に行うことができます。

※本記事は英語で発行された記事の抄訳となります。原文をご覧になる場合はこちらをクリックしてください。

金融テクノロジー企業(fintechs)の急速な成長は、企業の財務責任者にとっては恩恵である一方、課題でもありました。即ち、財務管理プロセスの合理化で財務責任者の役割をより効率的かつ戦略的にする事は恩恵ですが、一方、利用可能な財務管理ソリューションが膨大な数に上る事は課題です。

何千もの財務管理専門のソリューションがある中、日々の業務に追われる多忙な財務責任者はどのようにして、自社のニーズに適したソリューションを選択すればよいのでしょうか。どのシステムベンダーが信頼できるのか?どのソリューションが自社の体制に適しており、かつ現状又は、将来利用する予定の財務システムとの親和性はあるのか?そして、どのシステムが5年から10年先ではなく、3カ月から6か月以内に役に立つのだろうか?

これらの質問にお答えするために、BNPパリバキャッシュマネジメント部門は、どのフィンテックのイノベーションが財務責任者の役に立つのかを見極めることを目的に、「フィンテックラボ」を2年前に設立し、特に所要運転資金管理、買掛金/売掛金管理の観点から、欧州におけるフィンテック関連のソリューションの全体像を俯瞰する活動を行ってきました。

それと同時に、BNPパリバは、いくつかのフィンテックベンダーと機動的に連携して協働開発したソリューションを、BNPパリバの他社と連携するエコシステムを通じて、お客様に提供する活動を進めています。

Vincent Marchand, Head of Cash Management Fintech LabがBNPパリバシンガポール支店において法人企業のお客様向けにご説明

現在、BNPパリバはフィンテックラボで培った欧州での専門知識をアジア太平洋地域へも展開しています。

すなわち、どの(フィンテックに関する)技術が最も可能性があるのか、どのフィンテックベンダーが他の銀行や他のエコシステム業者と連携しているのか、どのソリューションが最大の価値を付与し得るか、といった欧州での経験から得られたBNPパリバの知見を共有することは、お客様にとって意義のあることだと考えています。

異なる発展段階にあるソリューションのレベル

一番重要な点は、実用性です。最新の金融技術は財務管理に関わるニーズに対して即効性のある技術である必要があります。すなわち、既に評価可能な実用性があり、かつ具体的にサービスを提供できる体制が整っているフィンテックベンダーを選定することです。最新の金融技術を選定する基準の中で実用性を重視するということは、一方で将来性はあるものの、未だ具体的な製品として提供されていない最新のテクノロジーを排除してしまうことも意味します。数あるソリューションの中で、「発展途上(Maturing)」もしくは、「注視する価値あり(To Monitor)」に分類できるのは、「ブロックチェーン」/「分散型台帳技術 (DLT:Distributed Ledger Technology)」です。DLTは、既に物流やトレードファイナンスでその価値を顕在化していますが、資金管理(Cash Management)の分野では未だその価値が示されていない状況です- DLTのみならず、「機会学習」、「自然言語生成」においても同様です。

資金管理(Cash Management)に影響を及ぼす重要なテクノロジー

他方、「実用段階(Ready To Implement)」にあるテクノロジーとしては、アプリケーション・プログラミング・インタフェース (API)、クラウドサービス、データマネジメント、人工知能(AI : Artifical Intelligence)、ロボティック・プロセス・オートメーション (RPA : Robotic Processing Automation)があります。これら多くのテクノロジーは、相互に連携し合い、そのいずれかのシステム上で構築される事でシナジーを発揮しながら、将来、より大きな効率性を発揮することになるでしょう。

実用段階にあるアプリケーション

フィンテックに関わる金融技術全体の俯瞰は時間がかかります。BNPパリバは、企業の財務責任者の目線で金融技術ソリューションを評価します。とりわけ、最も重要な判定基準は、対象となるソリューションが実用的であり、導入が容易であるか、といった点です。ここで、企業財務責任者の方々からよくいただくご質問に対する回答をご紹介する事で、技術革新が如何に具体的な業務プロセスを改善し、問題を解決するかをご理解頂けるかと思います。

- 「所要運転資金をどうやったら改善できるか?」

この様な課題に対する一つのソリューションとして、Cashforceがあります。このサービスは、様々なパートナー銀行やERPソリューション等、あらゆる異なるデータソースのキャッシュフロー情報を集約し、可視化する事により所要運転資金の管理を改善する最先端の資金繰予測ツールです。

- 「海外のオペレーションをいかにしたら改善できるか?」

クラウドベースの自動消込サービスであるDuco Cubeは、この課題を解決する為のツールです。Duco Cubeは、キャピタルマーケットのオペレーションで試されたアルゴリズムを活用することにより、いかなるフォーマットのデータであっても、直感的なフロントエンドで債権/債務の消込みが可能な設計となっています。

- 「(監査事務所等の)第三者に対するルーティーン業務を軽減できないか?」

Confirmation.comのような、セキュリティーが確保された安全なデジタル通信チャネルを通じて監査証明に関わる書類を安全に入手することができます。

企業の監査人は、このデジタルプラットホームを利用する事により、迅速かつ、安全に監査関連書類の発行依頼及び、監査関連書類の回答を受領する事が可能であり、これにより、監査に関わる情報授受の確認を簡便に行うことができます。

※本記事は英語で発行された記事の抄訳となります。原文をご覧になる場合はこちらをクリックしてください。